Eigentlich gibt es kein markanteres bullisches Signal als das Überwinden eines vorherigen Rekordhochs. Sagt zumindest das Lehrbuch. Das „eigentlich“ aber haben die vergangenen Jahre hinzugefügt. Eine Zeit, in der dieses Lehrbuch im Regal verstaubte und immer mehr kurzfristige Trader mit immer mehr Volumen und Risiko versuchen, schnell Gewinne zu machen. Und eine Zeit, in der die ganz großen Fonds und Hedgefonds zu groß geworden sind, um flexibel auf Veränderungen der Gemengelage reagieren zu können und sich mit Tricks und Kniffen behelfen müssen.

Fonds und Hedgefonds sorgen für Aufwärtstrend

Das prägt den heutigen Handel. Und das ist der Grund, warum das am 6. Juni erzielte Rekordhoch im technologielastigen Nasdaq 100 kein markantes Kaufsignal sein muss … sondern im Gegenteil ein Anlass, um den Kopf einzuziehen und sich zu überlegen, ab welchem Punkt man hier wohl am besten Short geht. Das „könnte“ muss jetzt, unmittelbar nach diesem neuen Rekord, zwar noch dick unterstrichen werden. Aber der 7. Juni, der „Tag danach“, sendete bereits Signale aus, die nahelegen, jetzt mal ganz genau hinzuschauen. Nicht nur auf den Nasdaq 100 selbst. Auch hinter den Vorhang.

Drei Bereiche sehen wir derzeit, die zu diesem neuen Rekord so gar nicht passen wollen. Und dazu, dass der Index von hier aus erst richtig loslegt, das neue Hoch also eine Basis zum Long-Einstieg ist, erst recht nicht. Sehen wir uns die aktuelle Situation einmal an:

Die Chart- und Markttechnik: Dasselbe Spiel wie im März?

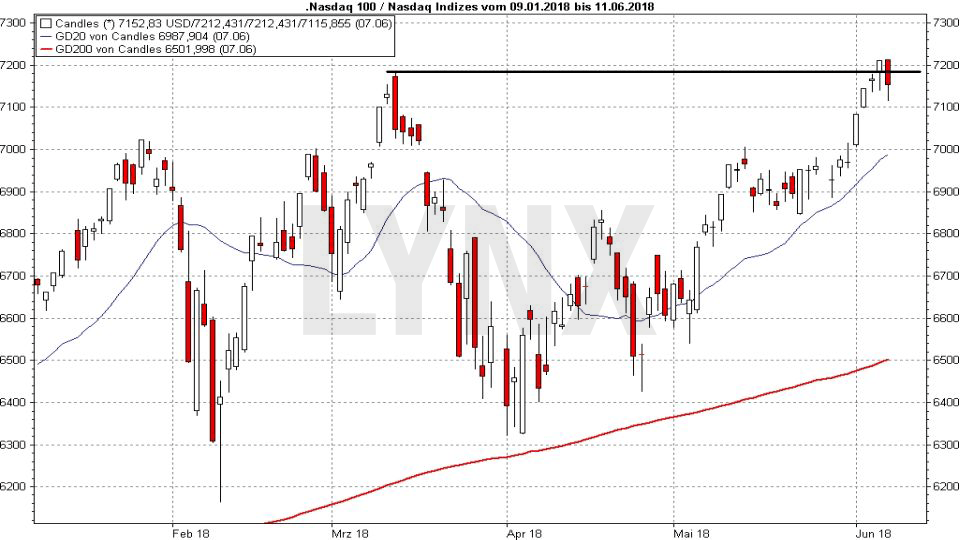

Der Ausbruch über das alte Hoch vom März, das bei 7.183 Punkten markiert wurde, verlief nicht ohne Probleme. Sie sehen im folgenden Chart auf Tagesbasis, dass sich die Bullen erst einmal herantasteten, der Nasdaq 100 am 5. Juni knapp unter dieser letzten Hürde schloss.

Am 6. Juni war es dann soweit: Das bisherige Hoch wurde als Widerstand herausgenommen. Grundsätzlich ein starkes Kaufsignal. Wobei auffiel, dass dieses neue Hoch keineswegs ein überzeugender Start-Ziel-Sieg der Bullen war, denn zeitweise war der Nasdaq 100 fast bis an das Vortagestief zurückgefallen, bevor es zum Handelsende dann doch noch auf ein neues Verlaufshoch bei 7.212 Punkten ging. Aber dann passierte etwas, das zu denken gibt: Die Anschlusskäufe blieben völlig aus. Statt am Folgetag durchzustarten, setzten Gewinnmitnahmen ein, die den Index wieder unter die alte Rekordmarke aus dem März drückten. Und das weckt Erinnerungen an das März-Hoch … und das, was diesem Hoch folgte. Der Tageschart zeigt auch das:

Damals gelang es zwar, mit Schwung über das vorher geltende Rekordhoch von Ende Januar hinauszulaufen. Aber nach einem schwungvollen Anstieg auf neue Hochs stockten die Käufe umgehend. Es folgte ein Doji und dann sofort eine lange rote Kerze, ein „bearish engulfing pattern“, das eine Korrektur einleitete, die bis hinunter an die 200-Tage-Linie führte. Kann vergleichbares erneut passieren, dieser Ausbruch zu einer kapitalen Bullenfalle werden?

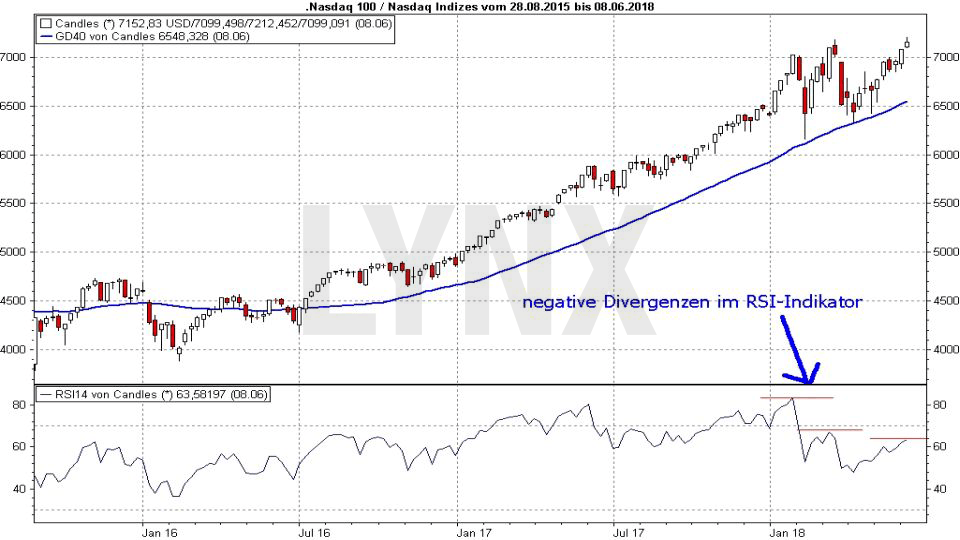

Durchaus. Der längerfristige Chart auf Wochenbasis sendet dahingehend das Warnsignal negativer Divergenzen im RSI-Indikator. Wie bereits im März wurde das neue Hoch im Index nicht durch ein neues Hoch im Indikator bestätigt. Ein Warnsignal ist das, mehr noch nicht. Aber in Verbindung mit den beiden folgenden Elementen, die nicht zu einer tragfähigen, weitreichenden Rallye passen wollen, ist es eines, das man nicht einfach ignorieren sollte.

Die Rahmenbedingungen: Rosa gefärbt, darunter grau … wie Schießpulver

Was braucht ein solider Aufwärtstrend mit der Perspektive, auch morgen und übermorgen noch ein solider Aufwärtstrend zu sein? Solide, positive Rahmenbedingungen. Die da wären? Niedrige oder sinkende Zinsen, solides Wachstum, wachsendes Vermögen der Bevölkerung, eine stabile politische Bühne mit berechenbaren Zielen, ein gut funktionierender internationaler Handel. Was davon hätten die USA zu bieten?

Herzlich wenig. Gut, da wäre die Steuerreform, die die Unternehmen entlastet. Da wären die – noch – relativ billigen Kredite, die es ermöglichen, den Schuldenberg auch der Privathaushalte immer höher zu türmen und so den Konsum anzufeuern. Aber:

Wenn man sich überlegt, wie mäßig die Gewinne der US-Unternehmen insgesamt gestiegen sind, wenn der Effekt dieser künstlichen Gewinnerhöhung durch die Steuerreform abgezogen wird … wie mehr als mäßig das Wachstum des ersten Quartals mit seinen +2,2 Prozent im US-Bruttoinlandsprodukt ausgefallen ist, obwohl die Steuerreform da bereits hätte wirken müssen … wie markant die Gewinne künstlich durch immense Aktienrückkäufe nach oben verzerrt wurden, für die die Unternehmen ihre Steuerersparnis offenbar lieber einsetzten als neue Arbeitsplätze zu schaffen … dann muss man hinsichtlich des wirtschaftlichen Rückenwinds für die Aktienmärkte zumindest nachdenklich den Kopf wiegen. Damit nicht genug:

Die aggressive Wirtschaftspolitik der US-Regierung kann dramatisch negative Effekte auf die eigene Wirtschaft nach sich ziehen. Die USA isolieren sich politisch immer mehr. Und die Wahrscheinlichkeit, dass China, die Nachbarn Kanada und Mexiko und Europa sich einfach den mit Drohungen verbundenen Forderungen zu ihrem Nachteil beugen, nimmt damit ab. Das Risiko, dass die Unternehmensgewinne darunter spürbar leiden, ist hoch.

Und dann steigen auch noch die Leitzinsen weiter, weil die US-Notenbank die trotz mäßigen Wachstums steigenden Preise ebenso stur als hinreichendes Signal für die Notwendigkeit eines leitzinsinduzierten Bremsvorgangs betrachtet wie die sinkende Arbeitslosigkeit, die die Realität in den USA keineswegs wiedergibt. Diese Rahmenbedingungen sind dergestalt, dass sich eigentlich niemand wundern würde, wenn der Nasdaq 100 statt neuer Rekorde durch die 200-Tage-Linie fiele. Ein Mysterium, diese Hausse? Durchaus nicht. Aber zunächst zum dritten problematischen Element:

Die Marktbreite: Wird Goldman Sachs Recht behalten?

Ist es Zufall, dass der asdaq 100 das bisherige Rekordhoch ganz knapp vor dem Jahrestag der berühmten Goldman Sachs-Warnung überbot? Oder wollte da manch einer aktiv dazu beitragen, dass die Anleger sich dieser Warnung mit einem Lächeln erinnern, statt sich ernsthaft Gedanken zu machen?

Am 9. Juni 2017 veröffentlichte die US-Großbank Goldman Sachs eine Studie, in der auf eine gefährlich dünne Marktbreite der Hausse an der Technologiebörse Nasdaq hingewiesen würde, die erhebliche Abwärtsrisiken birgt. Es wurde betont, dass die Investoren sich auf ungewöhnlich wenige Aktien stützen, die dadurch der eigentlichen Umsatz- und Gewinnentwicklung vom Kurs her davonlaufen und so immens anfällig gegen auch nur geringfügig negative Nachrichten würden. Das erinnere, so Goldman Sachs, sehr an das Szenario vor der großen Abwärtswende im Frühjahr 2000.

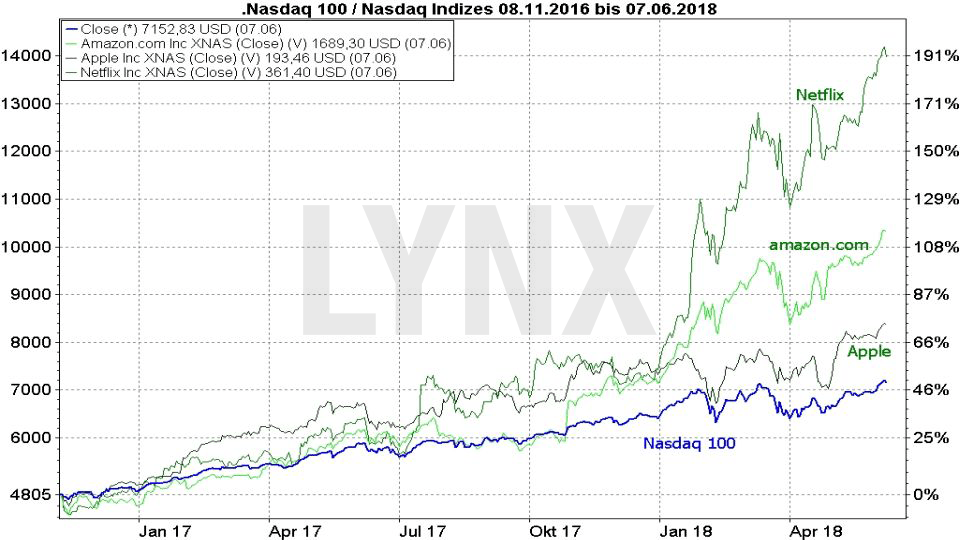

Explizit genannt wurden die sogenannten „FAANG“-Aktien: Facebook, Apple, amazon.com, Netflix und Alphabet (Google). Am Tag der Veröffentlichung dieser Studie hatte der Nasdaq 100 mit 5.898 Punkten ein neues Rekordhoch markiert, bevor er als Reaktion auf diese Goldman Sachs-Studie kräftig unter Druck geriet. Knapp ein Jahr später, am 6. Juni 2018, wurden als Bestmarke 7.212 Punkte erreicht. 22 Prozent ist der Index also seit dieser Warnung gestiegen. Hat Goldman Sachs sich also geirrt?

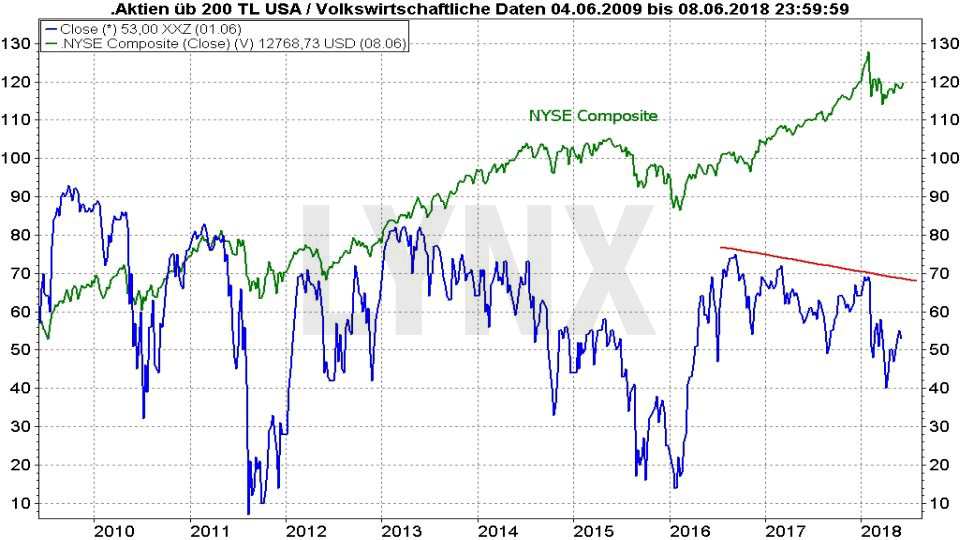

Durchaus nicht. Die Marktbreite ist nicht nur weiterhin problematisch, sie wird immer geringer. An diesem 6. Juni, dem Tag des Anstiegs über das vorherige Hoch aus dem März, lagen nur zwei Drittel der 100 im Nasdaq 100 notierten Aktien über ihrer 200-Tage-Linie. Da sprechen wir nicht von neuen Rekordhochs. Da sprechen wir davon, dass ein Drittel der Index-Mitglieder nicht einmal einen Aufwärtstrend an sich vorweisen kann. Und bestenfalls die Hälfte der Aktien über der 200-Tage-Linie läuft wirklich dynamisch höher. In der vorstehenden Abbildung sehen wir, dass auch die gesamte US-Börse eine ziemliche Schieflage zeigt, was die Zahl von im mittelfristigen Aufwärtstrend befindlichen Aktien angeht. Dieser Chart zeigt den Anteil der Aktien an der gesamten NYSE, der New York Stock Exchange, die über der 200-Tage-Linie notieren. Per 1. Juni lag ihr Anteil bei nur 53 Prozent. Und mit jedem neuen Hoch des in diesem Chart mit eingeblendeten NYSE Composite-Index seit Sommer 2016 wird dieses Verhältnis schlechter.

Und ganz vorne dabei bei den wenigen Aktien, die die Rallye weiterhin schultern, sind die von Goldman Sachs als Risiko hervorgehobenen FAANG-Aktien. Google, d.h. Alphabet, und Facebook haben den Nasdaq 100 nicht entscheidend gezogen, aber bei den anderen drei im Bunde, bei Apple, amazon.com und Netflix, sieht das, wie der folgende Chart zeigt, schon ganz anders aus. Noch hat Goldman Sachs nicht Recht bekommen, das mag stimmen. Aber das heißt nicht, dass das vor einem Jahr identifizierte Damoklesschwert nicht jederzeit noch auf die bullischen Anleger niedersausen könnte!

Der Hintergrund: Die „zittrigen Hände“?

Sieht man diese drei kritischen Bereiche in ihrer Gesamtheit, könnte man sich über diesen Sprung auf neue Hochs beim US-Technologie-Flaggschiff Nasdaq 100 eigentlich nur wundern … wenn man nicht noch ein wenig weiter hinter den Vorhang blickt.

Denn eines muss man immer im Hinterkopf behalten: Wer an der Börse kauft oder verkauft, verfolgt damit ja ein Ziel. Entweder Gewinne erzielen oder Verluste vermeiden, könnte man denken. Und ja, als „Basis-Motivation“ ist das sicherlich richtig. Aber denkt man an die ganz großen Fonds und Hedgefonds, gibt es noch weitere Argumente, die Käufe begründen können. Allen voran die Sorge, dass es zu einer Wende kommen könnte. Das klingt im ersten Moment absurd, aber:

Man muss bedenken, dass diese sogenannten „großen Adressen“ gigantische Portfolios haben. So groß, dass sie nicht einfach imstande wären, ihre traditionell niedrigen Barreserven auf zehn oder zwanzig Prozent hochzufahren, wenn sie Gefahr wittern. Denn das würde bedeuten, dass da Mengen an Aktien auf den Markt kämen, für die es niemals genug Käufer gäbe. Wollte man dort also aussteigen, man würde den Crash selbst herbeiführen, vor dem man sich retten wollte. Was tun?

Das Gegenteil, sprich weiter kaufen. Und zwar so, dass der Eindruck einer dynamischen Hausse entsteht. Rücksetzer an wichtige Unterstützungen müssen aufgekauft werden, so wie bei den Tests der 200-Tage-Linie. Und es müssen, wo möglich, Kaufsignale generiert werden. Denn so werden neue Käufer mobilisiert, denen man dann, wenn es dynamisch aufwärts geht, Aktien verkaufen und so die eigenen Bestände ohne Druck auf den Gesamtmarkt reduzieren kann, weil diese Käufer davon ausgehen, die Party gehe gerade erst richtig los. So wie z.B. beim Überwinden eines bisherigen Rekordhochs!

Börsenlegende André Kostolany nannte das den Übergang der Aktien von den sicheren Händen (den Fonds und den altgedienten Profis) in die zittrigen Hände, die nervösen Hände der Zocker und Anfänger. Die meisten Trendwenden sahen dieses Szenario, bevor die Märkte kippten. Sieht man sich an, wie wenig die Rahmenbedingungen zu dieser Rallye passen und wie auffällig das Kursverhalten des Nasdaq 100 an diesem neuen Rekordhoch ist, dürfte dieser Übergang der Aktien in die „zittrigen Hände“ auch diesmal, gerade jetzt, vonstattengehen.

Und zugleich steigt, natürlich, das ist immer so, auch noch die Risikobereitschaft. Der vorstehende Chart bildet die Entwicklung des Volumens der US-Börsenkredite ab, der auf Pump gekauften Positionen. Vor der Baisse 2000-2003 lag das Hoch der Börsenkredite bei 280 Milliarden, vor dem Platzen der Subprime-Blase 2007 bei 380 Milliarden US-Dollar. Aktuell bewegen wir uns bei einem Volumen von 650 Milliarden US-Dollar. Positionen auf Kredit, die zwingend verkauft werden müssen, wenn der Trend kippt und aus Gewinnen Verluste werden. Es sind also nicht nur die Unerfahrenen, die immer mehr ins Spiel kommen, mit ihren zittrigen Händen. Es sind auch die Zocker. Und wenn man auf Kredit spekuliert, sind die eigenen Hände natürlich ganz besonders zittrig!

Das alleine ist noch keine Basis, um hier eine unmittelbar anstehende Trendwende auszurufen. Aber man sollte sich darüber im Klaren sein, dass ein Szenario wie dieses, das einen Himmel voller Geigen vorgaukelt und unter der Oberfläche brandgefährlich ist, durchaus auch mal in mehr als in eine „normale“ Korrektur münden kann.

Sie möchten an der Börse in Aktien investieren?

LYNX bietet Ihnen den Börsenhandel von Aktien und anderen Wertpapierklassen direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX außerdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.

Artikelserie: Die Technische Analyse – Lassen Sie Charts für sich arbeiten!

- Trends, Widerstände und Unterstützungen: Das Fundament jeder Analyse

- Trendwende- und Konsolidierungsformationen: Die wichtigsten Chartmuster in Trends

- Markttechnik: Mit diesen Indikatoren sind Sie komplett ausgerüstet

- Absicherung: Stoppkurse richtig setzen

- Candlestick-Charts: Was diese Charts alles können

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen